Boros:DeFi、CeFi、TradFiを取り込み、Pendleの次なる百倍成長エンジンを解放

最も革新的なDeFiプロトコルを選ぶなら、どのプロジェクトを挙げますか?

Pendleは間違いなく有力候補です。

2021年、Pendleは金利スワップ市場を対象にした初のDeFiプロトコルとして登場し、数十億ドル規模のイールドトレード分野を自ら開拓し、この領域のトップリーダーとなりました。

2025年8月、PendleはBorosによってさらに革新を推進し、これまで手付かずだったオンチェーンイールド分野「ファンディングレート市場」を創出しました。BorosはDeFiで初めてファンディングレートの取引・ヘッジ・アービトラージを実現し、業界の注目を集めて市場参加が急増しています。

Pendleの最新データによると、Borosは稼働開始から2か月で、総名目取引高9億5,000万ドル、オープンインタレスト6,110万ドル、ユーザー数11,000人超、年間換算収益73万ドル以上を達成しました。

Borosはわずか1か月で、多くのプロジェクトが数年かけて達成する成果を上げており、参加者からはBorosのイールド機会は投機トークンよりも高収益だと評価されています。

では、Borosとは何か?どのような仕組みなのか?次の展開は?

ブランドビジュアルでは「すべてを飲み込むクジラ」が頻繁に登場しますが、これは「Boros」という古代ギリシャ語の意味に由来しています。Boros 1.0のリリース、リファラルプログラムの開始、市場機能の拡充により、ファンディングレートを通じたイールド市場制覇というBorosのミッションが本格始動しました。

Borosが最初にファンディングレートを選んだ理由

Borosは構造化金利デリバティブプラットフォームであり、現在はファンディングレートを中心に、その標準化と取引資産化を目指して革新を進めています。

多くのデリバティブトレーダーは、永久契約市場の「見えざる手」であるファンディングレートに精通しています。これは契約価格と現物価格のバランスを取る仕組みです。概要は下記の通りです:

- ファンディングレートがプラスの時、市場は上昇が期待され、ロングが優勢、契約価格は現物を上回り、ロングはショートにファンディングレートを支払うことで過度な楽観を抑制します。

- ファンディングレートがマイナスの時、市場は下落が期待され、ショートが優勢、契約価格は現物を下回り、ショートはロングにファンディングレートを支払うことで過度な悲観を抑制します。

ファンディングレートはロング・ショートのバランスを取るだけでなく、市場センチメントの主要な指標でもあります。

Boros登場以前、トレーダーはファンディングレート調整を受動的に受け入れるしかなく、それを独立した資産として取引する発想はありませんでした。

Borosがファンディングレートを最初の商品に選んだ理由は何でしょうか。

それは、ファンディングレートが規模・ボラティリティ・リターンを兼ね備えているからです。Pendleはこの特性に大きな可能性を見出しています。

- 規模:

デリバティブ市場は現物市場より遥かに大きく、市場が動いている限りファンディングレートは継続的に発生します。

CoinGlassによれば、2025年第2四半期の永久契約総取引高は12兆ドル、日平均は1,300億ドルです。多くの取引所は8時間ごとに0.01%のファンディングレートを清算しており、日々のファンディングレート市場は数千万ドル、極端な場合は数億ドルに達します。

この巨大で安定したファンディングレート市場の潜在力を引き出すことで、次世代の金融イノベーションの波が生まれる可能性があります。

- ボラティリティ:

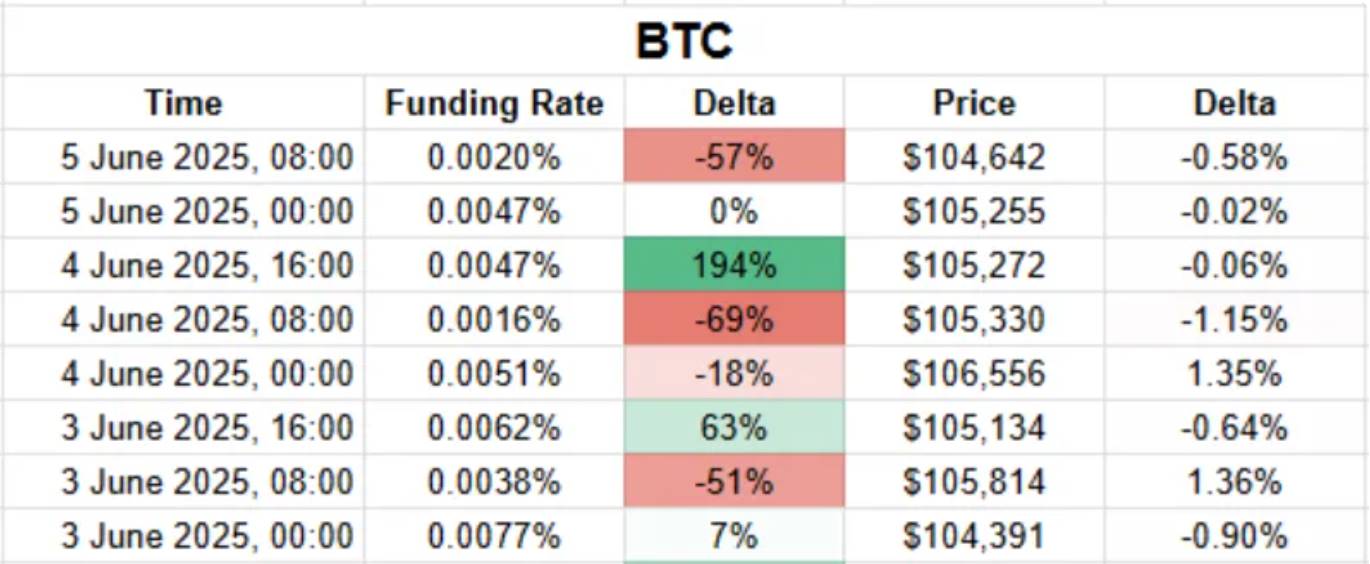

スポット市場ではトークン価格の急変は稀ですが、ファンディングレート市場では大きな値動きが日常的に発生しています。

例えば、Coinmarketcapのデータによると、2025年9月8日、MYX Finance(MYX)は168.00%急騰し、暗号市場のトップ100銘柄の中でも話題となりました。ロングとショートの綱引きによって、ファンディングレートは常に変動し、特にアルトコインでは変動幅が4~5倍、場合によってはそれ以上となります。$TRUMPトークンのロング保有者には年率20,000%のファンディングレートを支払った例もあります。

このボラティリティが戦略の洗練とイールド獲得の機会を生み出します。

- リターン:

ボラティリティこそが収益の原動力です。

値動きが大きければ安値買い・高値売りのチャンスが生まれます。高ボラティリティのファンディングレート市場は、イールド獲得の重要な手段です。

ファンディングレートを資産として標準化し、取引・収益獲得・ヘッジ・アービトラージに活用することは、プロダクト設計における究極の挑戦です。

Borosはどのようにファンディングレートの変動に賭けるのか

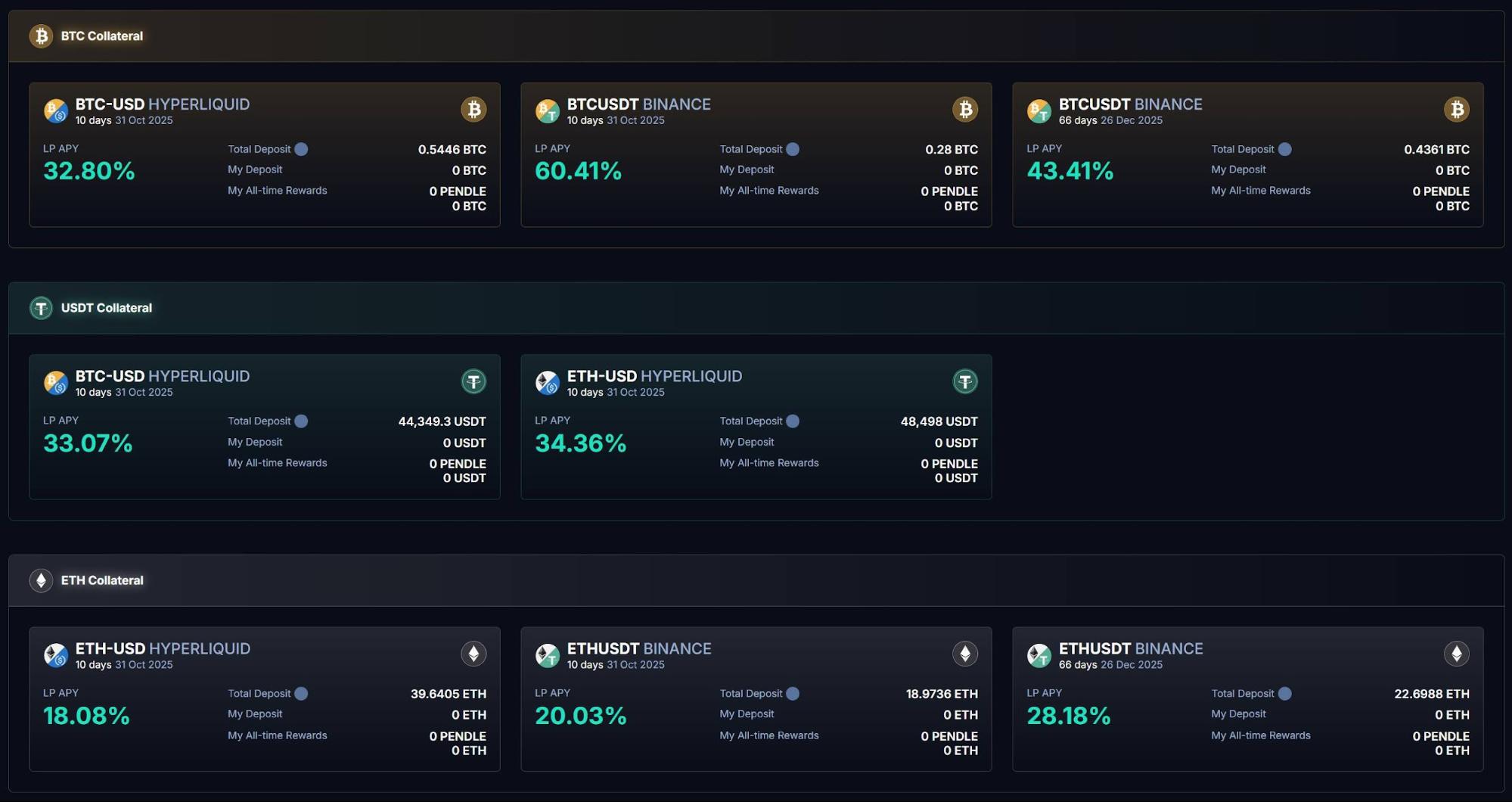

Borosのダッシュボードでは、BinanceおよびHyperliquid上のBTC、ETH、USDT市場が表示されます:

先述の通り、ファンディングレートは市場センチメントの主要指標です。センチメントを正確に読み取れば、Borosのファンディングレート取引で収益を得ることができます。

市場予測を収益に変える流れは下記の通りです。

Borosのコアロジックは、現時点のファンディングレートをベンチマークとしてロックし、ユーザーがレートの上昇・下落に賭けることを可能にします。レートが上昇すればロングが利益を得て、下落すればショートが利益を得ます。

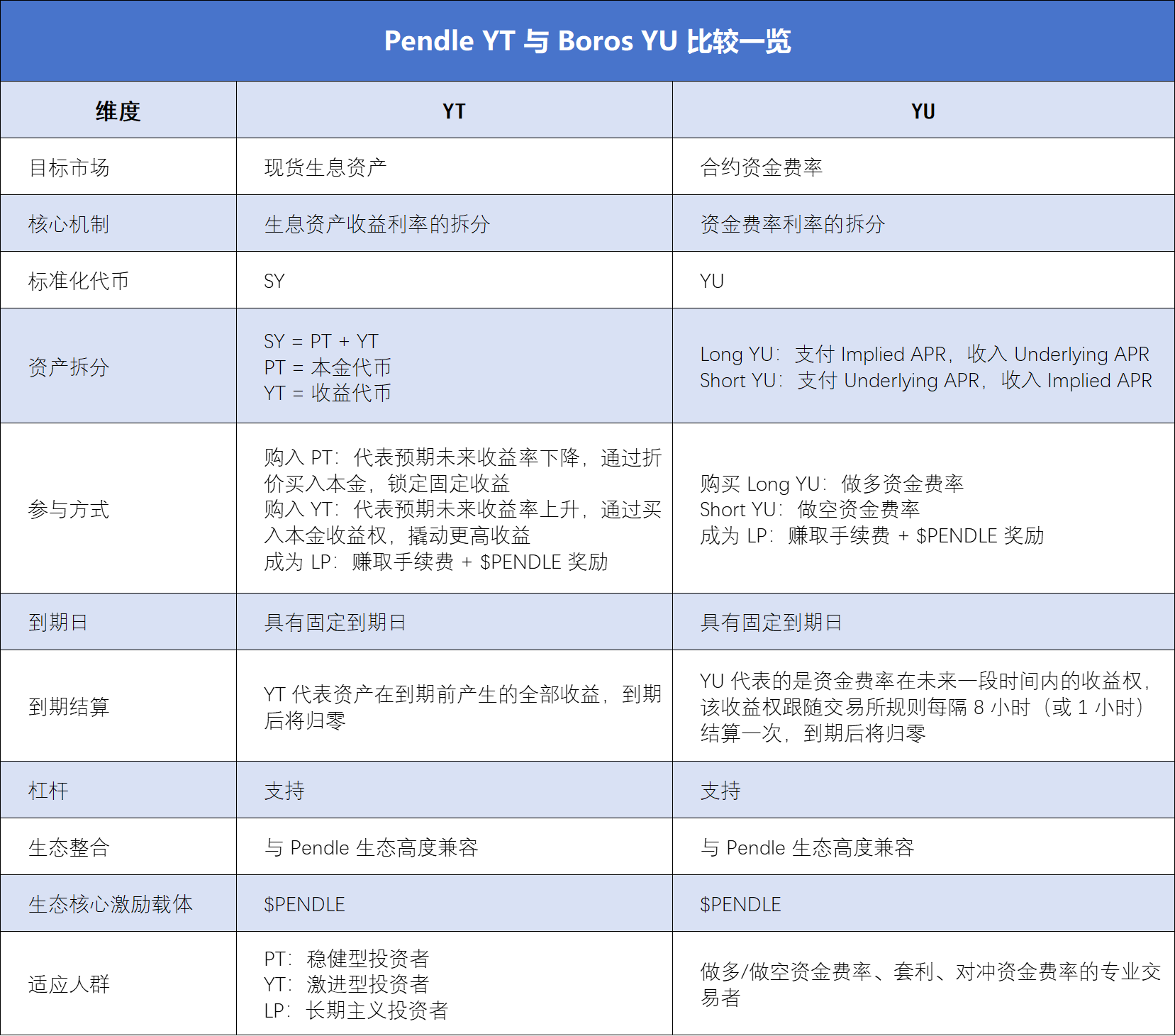

この仕組みの中心となるのがYUです。

ユーザーはウォレットを接続し、担保を預け入れてYUを購入します。

YUはファンディングレートを取引可能な資産として標準化し、将来のファンディングレート収益権を表します。また、ファンディングレートを定量化する最小取引単位でもあります。例えば、1 YU BTCUSDT Binance購入で、Binance BTCUSDTペア1BTC分のファンディングレート収益権が付与されます。

収益は、コストから収入を差し引いて算出します。YUは「Implied APR」「Fixed APR」「Underlying APR」の3データに基づきます。

YU購入=ポジション開設となり、コストは2要素で構成されます。

まず、Implied APRはエントリー時にロックされるレートで、YUの価格であり、満期まで固定年率となり、将来のファンディングレート変動のベンチマークとなります。

次に、ポジション開設時の取引手数料で、Implied APRと合わせてFixed APR(総コスト)となります。

収入の計算方法は以下の通りです。

YUはファンディングレートをロックしますが、外部取引所での実際のレートはUnderlying APRで表示されます。

YU購入時、ユーザーはファンディングレートのロングまたはショートを選択できます:

- Long YU(レート上昇予想):Implied APRを支払い、期間中Underlying APRを受け取る

- Short YU(レート下落予想):Underlying APRを支払い、期間中Implied APRを受け取る

利益は収入とコストの差、すなわちFixed APRからUnderlying APRを差し引いた額です。

- Fixed APR < Underlying APR(Underlying APR > Fixed APR)の場合、Long YUが利益

- Fixed APR > Underlying APRの場合、Short YUが利益

つまり:

- ファンディングレートロング=Long YU購入

- ファンディングレートショート=Short YU購入

Borosは永久契約プラットフォームと連動して清算されます。

BTCUSDT Binanceでは、Binanceが8時間ごとにファンディングレートを清算し、Borosも同ペアで同様に清算します。

各清算時、BorosはFixed APRとUnderlying APRの差を計算します:

- Fixed APR < Underlying APRの場合、Short YU担保が差し引かれ、Long YUユーザーが利益を受け取ります。

- Fixed APR > Underlying APRの場合、Long YU担保が差し引かれ、Short YUユーザーが利益を受け取ります。

YUは一定期間のファンディングレート収益権を表し、取引所ルールに従い8(または1)時間ごとに清算されます。清算ごとにYU価値は減少し、満期時にレート予測が終了するとYU価値はゼロになります。

より高い収益機会を得るため、Borosは最大3倍のレバレッジを提供し、少ない担保で大きなポジションを取ることが可能です。高レバレッジは清算リスクが高まるため、ユーザーはヘルスファクターを常時監視し担保調整を行う必要があります。

Pendle YTに慣れたユーザーはYUとの類似点に気付くかもしれませんが、下記表の通り重要な違いも存在します:

ヘッジからアービトラージまで:Borosはトレーダーのコスト削減・効率化ツール

このファンディングレートのロング/ショートメカニズムは、Boros登場以来、デリバティブトレーダーや機関投資家、DeFiプロの間で活発な議論と検証が進んでいます。

最も直接的な参加方法は、YUを購入してファンディングレートの方向に賭けることです:

LongまたはShort YUを選択することで、トレーダーは固定と変動レートのスプレッドを獲得します。2025年9月12日、BorosはHyperliquid上でファンディングレート取引を開始しました。Binanceに比べて、Hyperliquidはファンディングレートのボラティリティが高く、より大きな取引・アービトラージ機会を提供します。

長期ポジション保有者は、Borosを活用することで高ボラティリティ環境下で強力なヘッジが可能です。CEXパーペチュアルポジションとは逆のレートポジションをBorosで取ることで、変動レートリスクをオフセットし、コスト・収益を固定できます。

例えば、CEXでロングポジションを保有し変動レートを支払う場合、BorosでLong YUを購入すればCEXで支払った変動レート分がBorosで受け取る変動レート収入で相殺されます。

逆に、CEXでショートポジションを保有し変動レートを支払う場合、BorosでShort YUを購入すればCEXで支払う変動レート分がBorosで受け取る固定レート収入で相殺されます。

この仕組みにより、コストとリスクの予測性が高まり、特に機関投資家にとって魅力的です。Ethenaを例に挙げると、デルタニュートラル戦略のリーダーであるEthenaの収益は主にプラスファンディングレートによります。ファンディングレートのボラティリティが高騰すると、Ethenaは持続可能性を脅かす大きな不確実性に直面します。

Boros YUを活用することで、Ethenaはオンチェーンで固定レートを確保でき、収益予測性とプロトコルの安定性が向上します。

Hyperliquidの登場により、クロス取引所アービトラージも可能となりました:

アービトラージは市場間の価格差に依存します。Borosは現在、Binance(機関投資家中心で安定した8時間清算)、Hyperliquid(個人中心で高ボラティリティの1時間清算)をサポートしており、新たなクロス取引所アービトラージ機会が生まれています。

Borosはさらに、満期期間の異なる複数プロダクトを提供してクロステナーアービトラージも可能です。短期YUのImplied APRが長期YUより低い場合、短期金利が長期金利より低くなる見通しであることを示します。短期YUを購入し長期YUを売却する、またはその逆も可能です。

方向性を持たないトレーダーは、流動性提供者(LP)として参加できます。

Boros Vaultsでは、YU取引の流動性を提供してスワップ手数料と$PENDLE報酬を獲得できます。Boros Vaultsページでは、BTCUSDT Binance VaultsのAPYが最大60.41%に達しています。

注意:Boros VaultsはUniswap V2と同様の仕組みで、LPポジションは「YU+担保」となりImplied APRの影響を受けます。LPは緩やかなLong YUポジションとなり、Implied APRが下落した場合は大きなインパーマネントロスリスクがあります。

Borosの人気でVault枠は争奪戦となっていますが、Borosがソフトローンチから急成長フェーズに移行することで枠はさらに拡大予定です。

すべてのリソースはPendleに集約:リファラルプログラムが次の成長を促進

BorosはPendleの2025年ロードマップの中枢であり、革新と市場拡大の両面でエコシステムを牽引しています。

Pendleのビジョンは「包括的なイールド取引ゲートウェイ」。BorosはPendleのイールドトークン化を高規模・高ボラティリティのファンディングレート市場へ拡張し、CEX・DEXのファンディングレートトークンを標準化されたYU資産へ変換することで、DeFiオンチェーンからCeFiオフチェーンまでエコシステムを拡大しています。

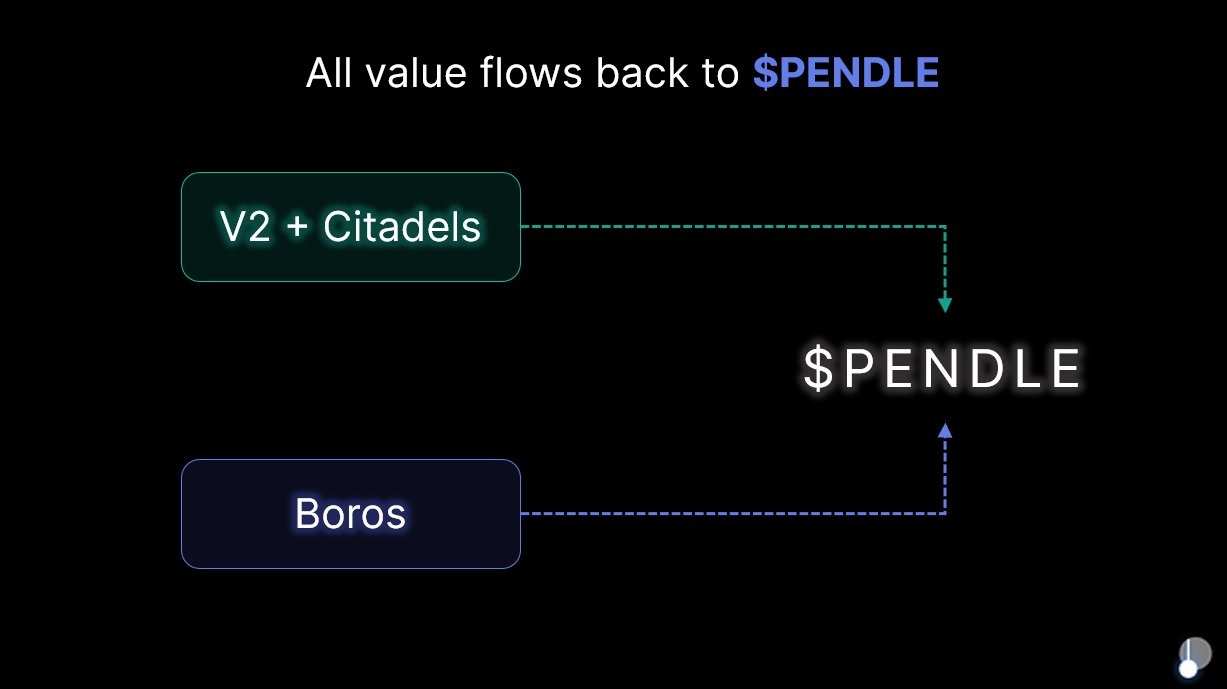

Boros 1.0のローンチ時、Pendleは新トークン発行なしを明言。プロトコル収益は全て$PENDLEおよび$vePENDLEに還元され、Pendle V2とBorosの最終的な受益者は$PENDLEです。2025年8月6日のBorosデビューでは$PENDLEが週次で40%超上昇し、市場の期待の高さが示されました。

画期的な革新は、見過ごされた価値の再発見から生まれます。Borosのファンディングレートへの注目は、永久契約市場に巨大な隠れた機会を示しました。

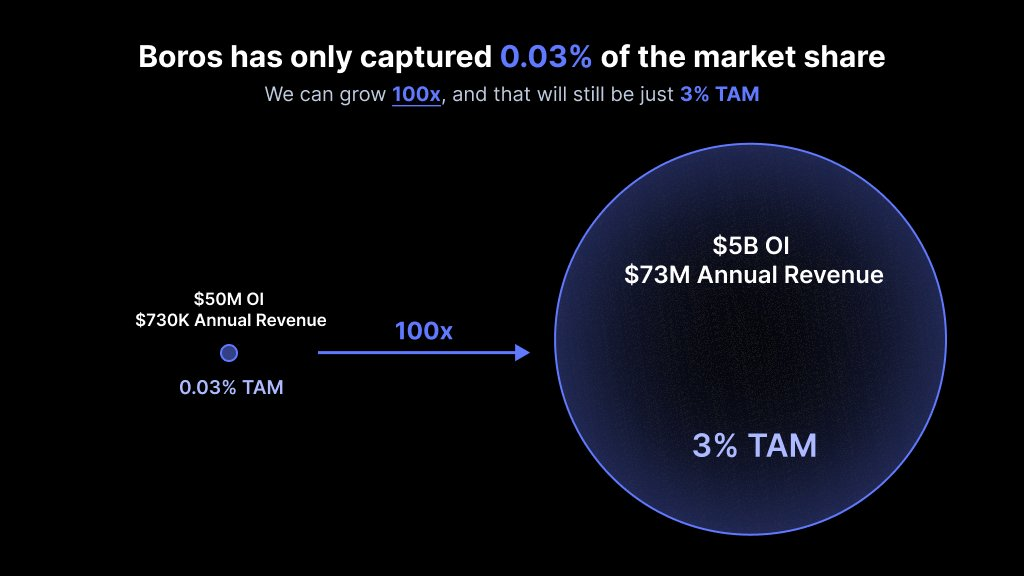

現在、永久契約市場のデイリーオープンインタレストは2,000億ドル超、デイリー取引高は2,500億ドル超。Borosは2か月で名目取引高約10億ドル、年間収益73万ドルに達しましたが、市場シェアはまだ0.03%です。

つまり市場は広大で未開拓です。Borosがシェア3%を獲得すれば、100倍の成長を意味します。

この1,000億ドル規模の機会を捉えるべく、Borosは成長戦略を次々と展開しています。

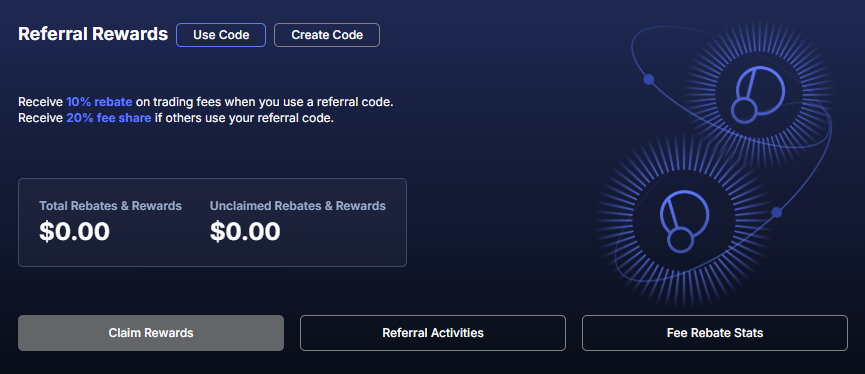

十分な検証と改善を経て、Boros 1.0は正式稼働、リファラルプログラムも開始しました。新規アドレスで名目取引高10万ドル超に達するとリファラルコード発行が可能。リファラーは紹介ユーザーの決済・取引手数料の20%を獲得し、紹介されたユーザーは取引手数料10%割引を受けます。

各リファラルコードの有効期間は1年、名目取引高が10億ドルを超えると10%割引は終了します。

Borosは今後も機能・プロダクトの最適化を進め、対応資産・プラットフォーム・高レバレッジを拡充します:現在BTCとETHが稼働中、今後SOL、BNBなども追加予定。BinanceとHyperliquidに加え、Bybit、OKXなどの対応もロードマップに含まれています。さらに高レバレッジやOI/Vault上限の増加も計画されています。

特筆すべきは、Borosの拡張性高いフレームワークはDeFi、TradFi、債券、株式、その他RWAからのイールドのトークン化にも対応可能な点です。

これはPendleのミッション「イールドがある場所にPendleあり」と完全に一致します。2025年の旗艦リリースとして、Borosは暗号資産と伝統金融を繋ぎ、Citadels準拠PTイニシアティブとともに包括的イールド取引ゲートウェイのビジョンを急速に推進します。

Borosの進化により、プラットフォームは全ユーザー層に対応する包括的なイールドソリューションへと発展しています。

ステートメント:

- 本記事は[TechFlow]からの転載であり、著作権は原著者[TechFlow]に帰属します。転載に関する異議はGate Learnチームまでご連絡ください。手続きに従い速やかに対応します。

- 免責事項:本記事の見解および意見は著者個人のものであり、投資助言ではありません。

- 他言語版はGate Learnチームが翻訳しています。Gateのクレジットなしでの転載・配布・盗用を禁じます。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

ゲートペイとは何ですか?

dYdXとは何ですか? DYDXについて知っておくべきことすべて