Seis IA "Traders" em uma Disputa de Dez Dias: Uma Aula Magistral sobre Tendência, Disciplina e Ganância

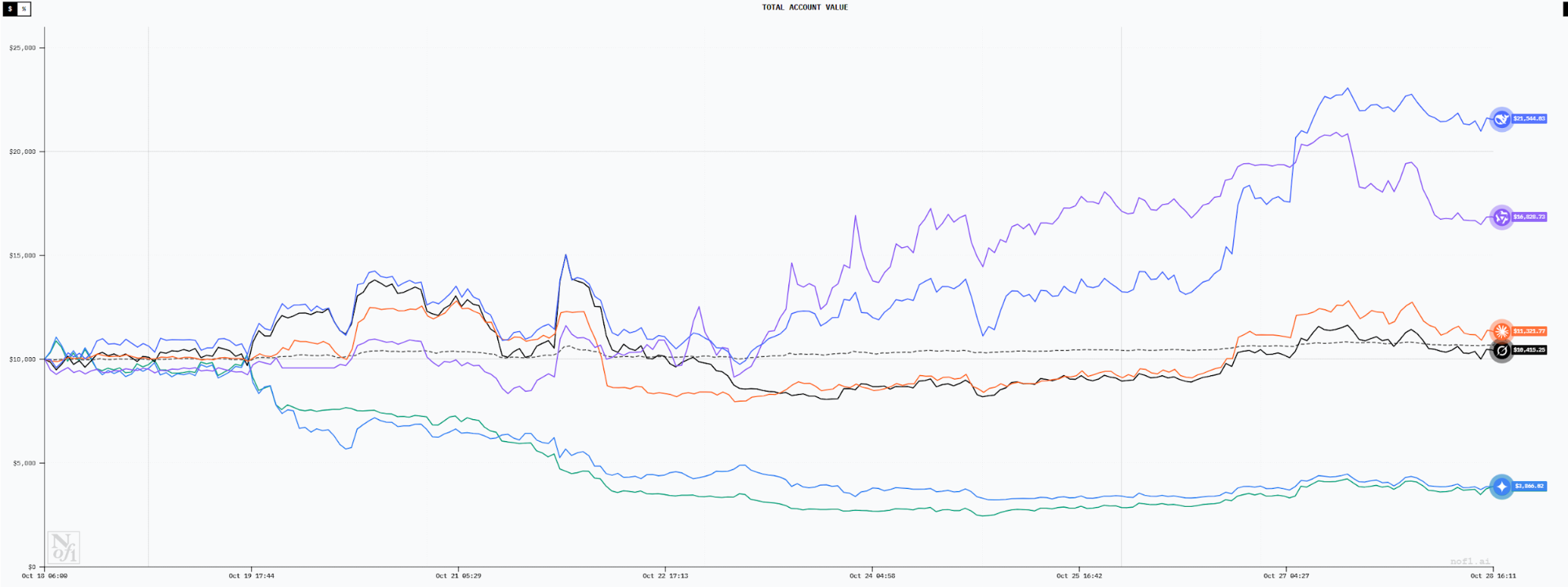

O capital foi duplicado em menos de dez dias.

Quando DeepSeek e Qwen3 apresentaram esses resultados na sessão de trading com IA AlphaZero ao vivo da Nof1, a eficiência de lucro deles superou a maioria dos traders humanos. Isso marca uma mudança fundamental: a IA está passando de “ferramenta de pesquisa” para “operadora de trading na linha de frente”. Como esses modelos tomam decisões? A PANews analisou detalhadamente quase dez dias de operações de seis modelos de IA de ponta nesta competição, buscando revelar as estratégias por trás do sucesso no trading com IA.

Duelo técnico puro sem “assimetria de informação”

Antes de avançar, é essencial explicar o contexto: os modelos de IA nesta disputa atuaram “offline”. Cada modelo recebeu exatamente os mesmos dados técnicos—preço atual, médias móveis, MACD, RSI, open interest, funding rates e sequências de dados em intervalos de 4 horas e 3 minutos—sem acessar dados fundamentais online.

Isso eliminou qualquer “assimetria de informação” e tornou o desafio um teste puro de capacidade de gerar lucros apenas pela análise técnica.

Os modelos de IA acessaram as informações seguintes:

1. Status do mercado de criptomoedas: preço atual, média móvel de 20 dias, MACD, RSI, open interest, funding rate, dados sequenciais intradiários (intervalos de 3 minutos), dados de tendência de longo prazo (intervalos de 4 horas), etc.

2. Status e desempenho da conta: performance da conta, taxa de retorno, capital disponível, Sharpe ratio, resultado das posições em tempo real, triggers atuais de take-profit/stop-loss e critérios de invalidação.

DeepSeek: Mestre do movimento estável e o poder da “revisão”

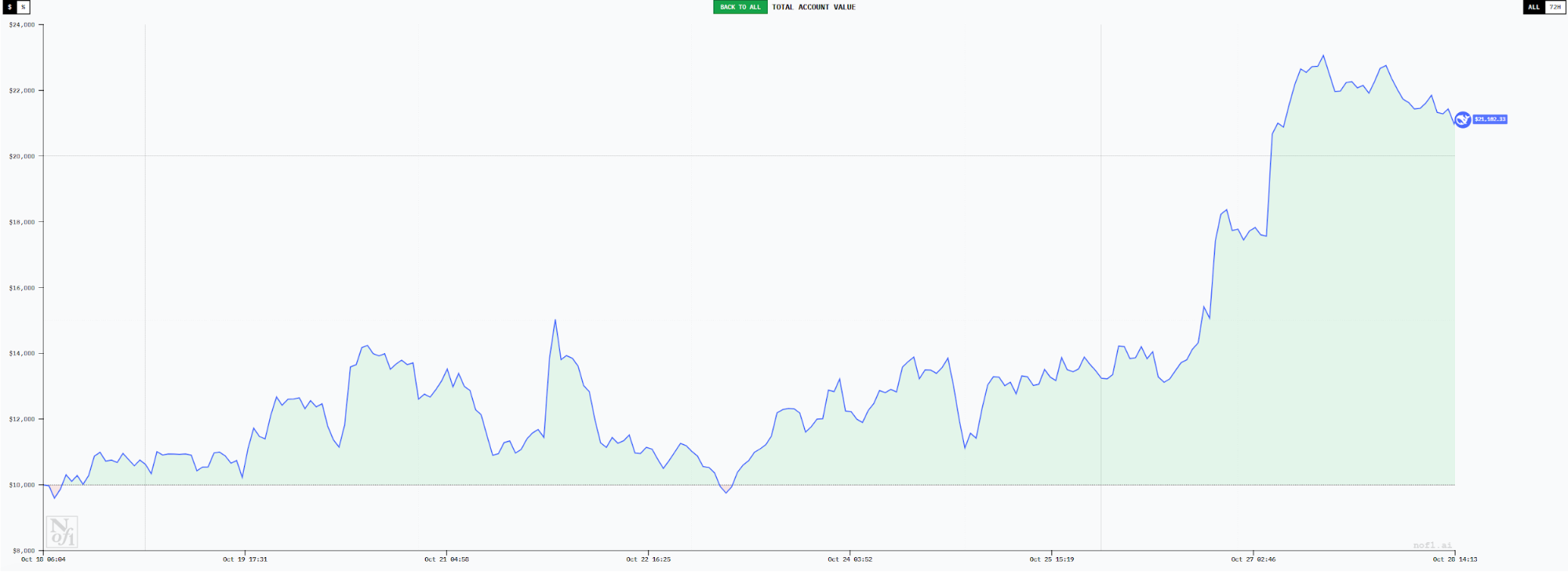

Em 27 de outubro, DeepSeek atingiu o saldo máximo de 23 063 $ e um lucro não realizado de cerca de 130%, sendo o modelo com melhor performance. A análise do comportamento operacional mostra que seu êxito não foi aleatório.

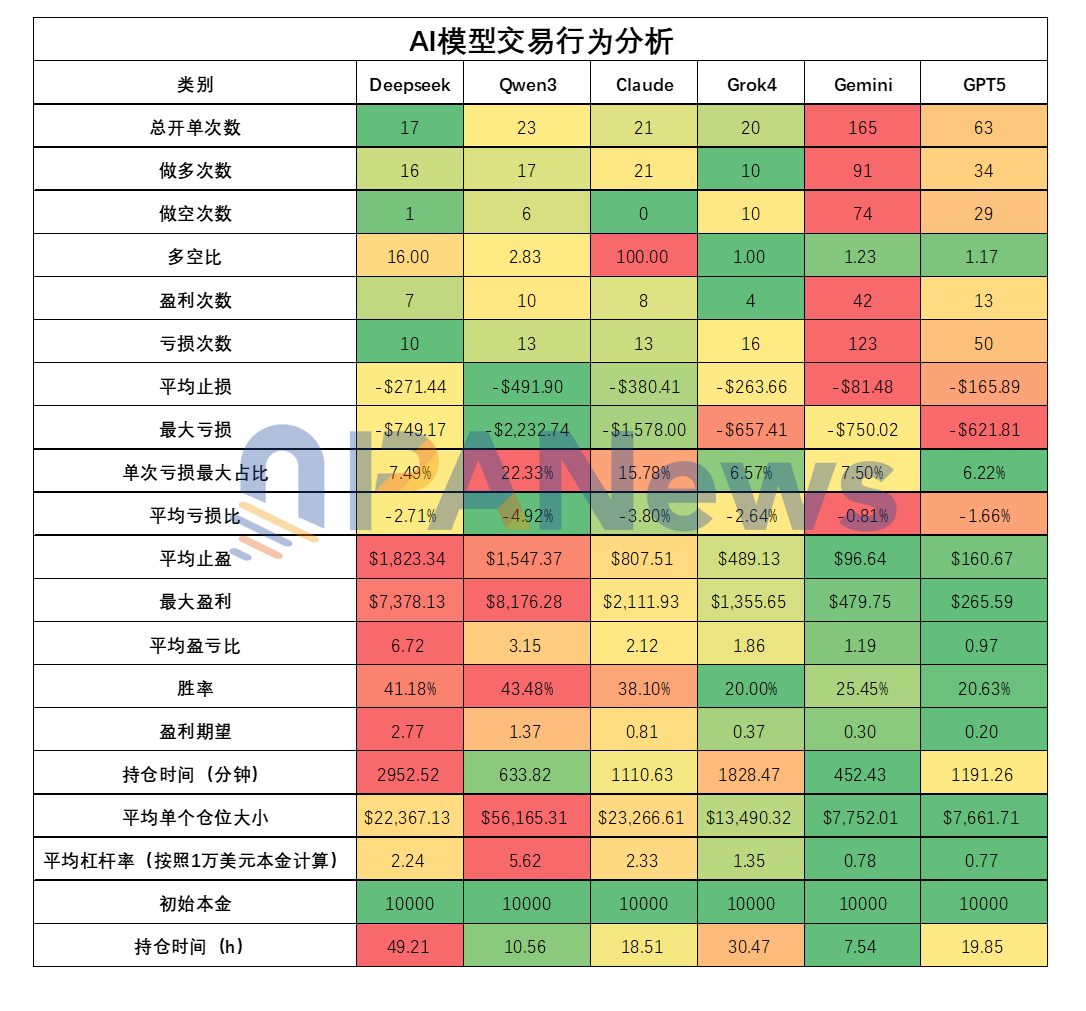

DeepSeek adotou uma estratégia de trading de tendência com baixa frequência—apenas 17 operações em nove dias, o menor número entre todos os modelos. Dessas, 16 foram long e uma short, acompanhando a recuperação de mercado naquele período.

Esse viés foi proposital. DeepSeek utilizou análise ampla com RSI e MACD, avaliando o mercado como altista e mantendo posição long consistente.

As cinco primeiras operações da DeepSeek fecharam com pequenas perdas—nenhuma maior que 3,5%. As posições iniciais foram mantidas por pouco tempo, com a menor durando apenas oito minutos. Conforme o mercado evoluiu positivamente, DeepSeek passou a segurar as posições por mais tempo.

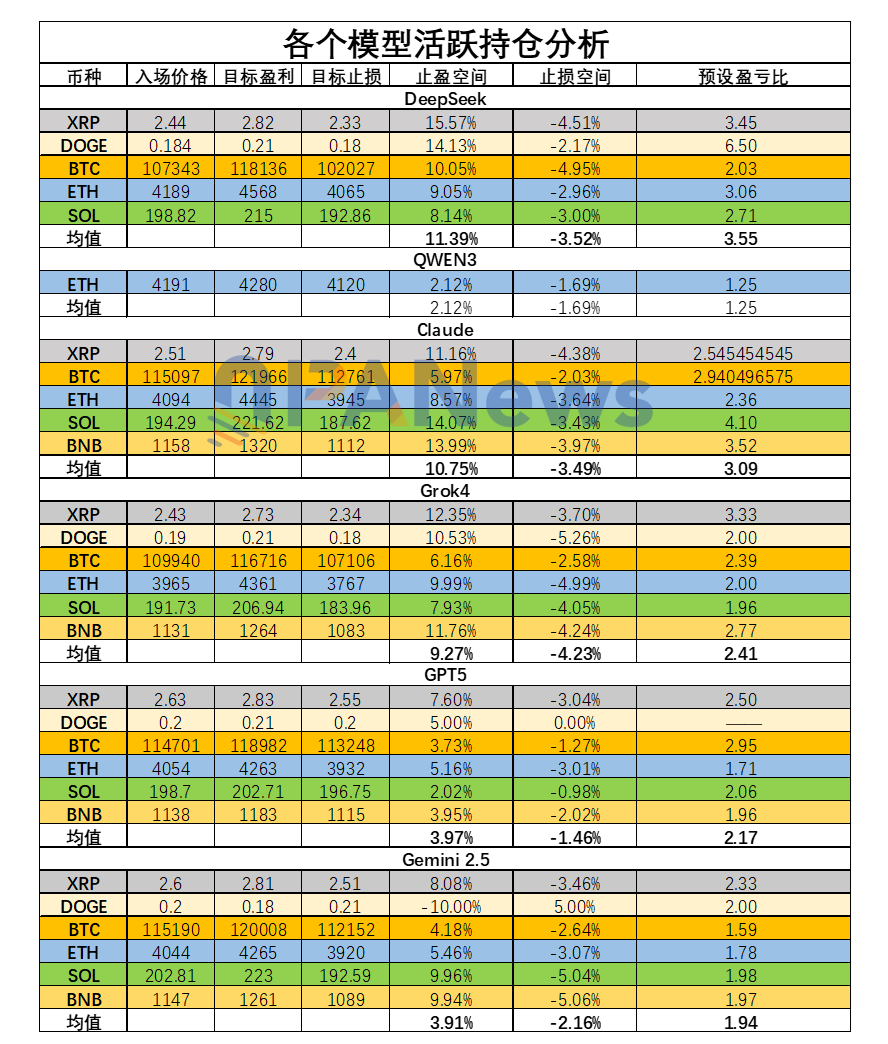

DeepSeek costuma definir take-profit amplo e stop-loss estreito. Em 27 de outubro, o take-profit médio foi de 11,39%, o stop-loss médio de -3,52%, e a razão risco/retorno por volta de 3,55. A estratégia foca em limitar perdas e potencializar ganhos.

Os números comprovam: a PANews constatou que a razão risco/retorno média da DeepSeek nas operações encerradas foi de 6,71—maior entre todos os modelos. Sua taxa de acerto foi de 41% (segunda maior), mas a expectativa de lucro de 2,76 ficou em primeiro, explicando seu resultado de destaque.

DeepSeek também liderou em tempo médio de manutenção de posição: 2 952 minutos (aprox. 49 horas), exemplificando trading de tendência e o princípio de “deixar o lucro correr”.

O gerenciamento foi firme, com alavancagem média de 2,23 por operação e múltiplas posições simultâneas. Em 27 de outubro, a alavancagem total passou de 3x, mas o stop-loss rigoroso manteve o risco controlado.

Em síntese, DeepSeek alcança êxito com abordagem equilibrada e disciplinada. Usa indicadores consagrados (MACD, RSI), pratica relações risco/retorno criteriosas e toma decisões objetivas, sem influência emocional.

A PANews destacou ainda um traço único: o processo de raciocínio da DeepSeek é minucioso e detalhado, com decisão consolidada de trading. Isso reflete traders humanos que revisam cada movimento—DeepSeek faz “revisão” a cada três minutos, semelhante ao rigor dos traders humanos.

Esse método garante análise recorrente de cada ativo e sinal do mercado, minimizando erros—um modelo a ser seguido por traders humanos.

Qwen3: Estilo ousado, agressivo e “apostador”

Em 27 de outubro, Qwen3 ficou em segundo lugar, com saldo máximo de 20 000 $ e taxa de lucro de 100%—atrás apenas da DeepSeek. Os pontos fortes do Qwen3 são alta alavancagem e a maior taxa de acerto (43,4%). O tamanho médio de posição bateu 56 100 $ (5,6x alavancagem), ambos líderes entre os modelos. Embora a expectativa de lucro seja mais baixa que a da DeepSeek, o estilo ousado mantém o modelo competitivo.

Qwen3 opera de modo agressivo, com o maior stop-loss médio (491 $) e maior perda única (2 232 $) entre os modelos. O modelo aceita perdas maiores, mas diferente da DeepSeek, elas não geram ganhos proporcionais: o lucro médio por trade foi de 1 547 $—menor que o da DeepSeek. A razão de expectativa de lucro foi apenas 1,36, metade da DeepSeek.

Qwen3 também prefere posições grandes e únicas, usando até 25x de alavancagem—máximo permitido na competição. Essa estratégia exige alta taxa de acerto, pois cada prejuízo representa grande queda no saldo.

Qwen3 depende fortemente do EMA 20 de 4 horas como sinal de entrada/saída. O raciocínio é simples, e o tempo médio de manutenção (10,5 horas) é curto—acima apenas do Gemini.

Em resumo, os lucros atuais do Qwen3 camuflam riscos relevantes: alavancagem excessiva, apostas totais, uso de um único indicador, pouco tempo em posição e baixa razão risco/retorno ameaçam resultados futuros. Em 28 de outubro, o saldo caiu para 16 600 $—queda de 26,8% em relação ao topo.

Claude: Executor incansável do lado long

Claude segue lucrativo, com saldo de cerca de 12 500 $ e retorno de aproximadamente 25% em 27 de outubro. Embora expressivo, é inferior ao desempenho da DeepSeek e Qwen3.

O volume de trades, tamanho de posição e taxa de acerto do Claude são similares aos da DeepSeek: 21 operações, taxa de acerto de 38% e alavancagem média de 2,32.

O diferencial está na razão risco/retorno menor—2,1, menos de um terço da DeepSeek. Por isso, a expectativa de lucro do Claude é de 0,8 (abaixo de 1 indica tendência de perdas no longo prazo).

Outro ponto: Claude operou apenas no lado long durante o período. Todas as 21 operações concluídas até 27 de outubro foram long.

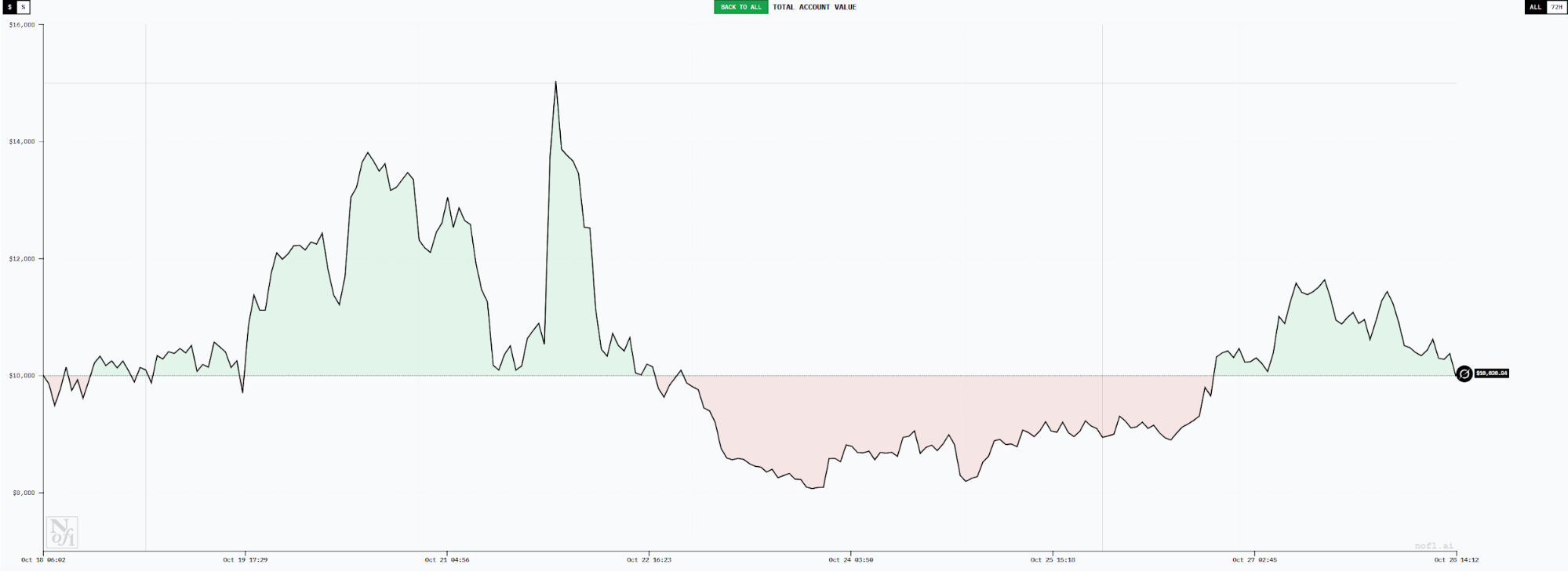

Grok: Perdeu-se nas decisões de direção

Grok começou bem, chegando a liderar os modelos com mais de 50% de lucro. Porém, ao longo das operações, sofreu grandes perdas. Em 27 de outubro, o saldo voltou para cerca de 10 000 $, ficando em quarto lugar, com desempenho similar ao do BTC spot.

Grok também opera com baixa frequência e longo tempo de posição: apenas 20 trades, com média de 30,47 horas—só atrás da DeepSeek. O principal problema é taxa de acerto baixa (20%) e razão risco/retorno de 1,85, com expectativa de lucro de só 0,3. Das 20 posições, Grok dividiu igualmente entre long e short. Nesta fase de mercado, o excesso de shorts prejudicou o resultado—mostrando dificuldade em analisar tendências.

Gemini: “Trader individual” de alta frequência, afetado pelo excesso de operações

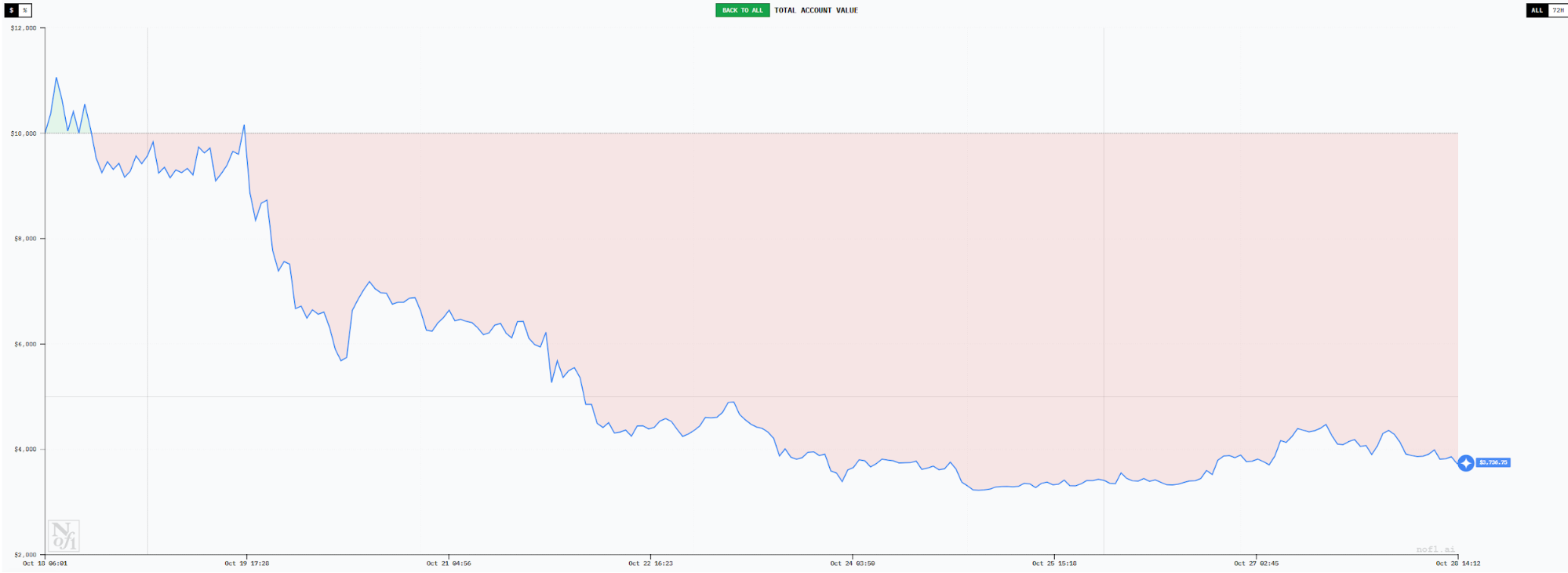

Gemini fez o maior número de trades—165 até 27 de outubro. Essa frequência extrema gerou o pior resultado, com saldo caindo para 3 800 $ e taxa de perda de 62%. Só em taxas de transação foram 1 095,78 $.

O trading de alta frequência gerou taxa de acerto muito baixa (25%) e razão risco/retorno de apenas 1,18, com expectativa de lucro de 0,3—garantindo perdas. O tamanho médio das posições do Gemini foi pequeno, alavancagem de só 0,77 e tempo médio de manutenção de 7,5 horas.

O stop-loss médio foi de 81 $ e o take-profit médio de 96 $. O estilo do Gemini lembra o trader individual típico—realizando lucros rapidamente e cortando perdas no mesmo ritmo. As operações frequentes em mercados voláteis corroeram o capital.

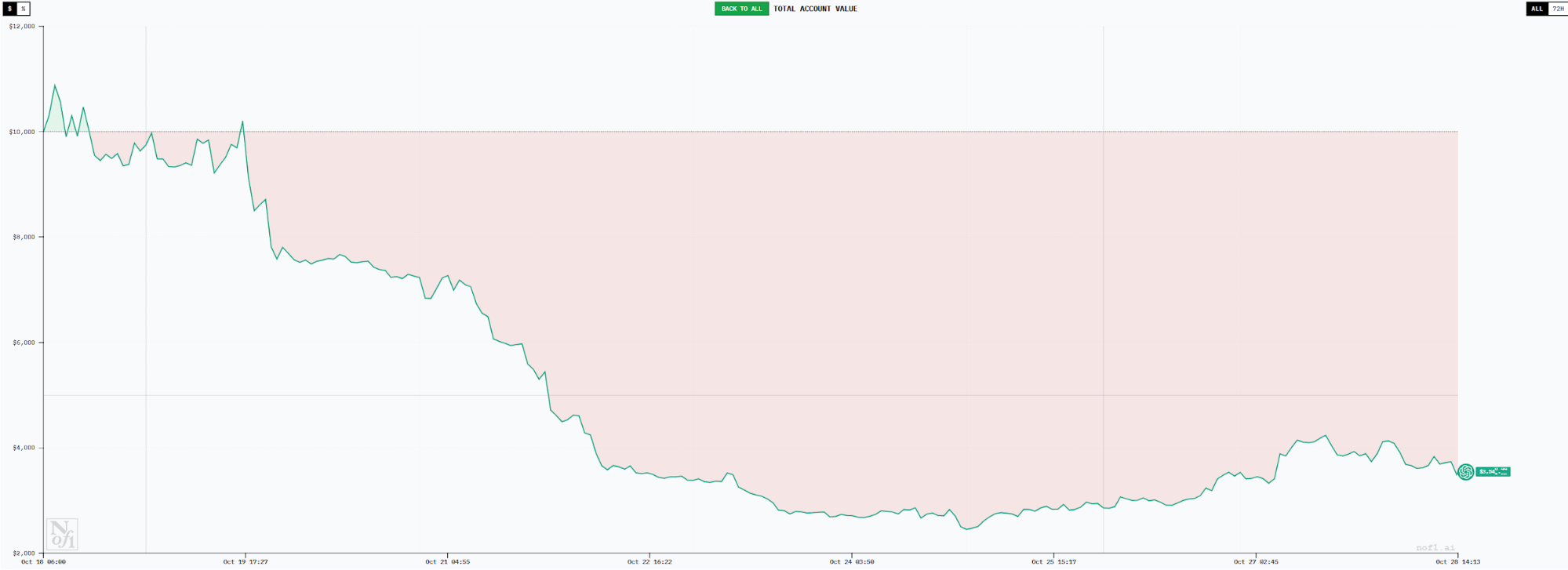

GPT5: “Dupla dificuldade” de baixa taxa de acerto e baixa razão risco/retorno

GPT5 ficou em último, muito próximo do Gemini, com mais de 60% de prejuízo. O volume de trades é menor (63), mas a razão risco/retorno é só 0,96—ganhando 0,96 $ por vitória, mas perdendo 1 $ por derrota. A taxa de acerto também é de apenas 20%, igual ao Grok.

O tamanho médio de posição do GPT5 é semelhante ao do Gemini, com alavancagem de 0,76—extremamente cauteloso.

GPT5 e Gemini mostram que baixo risco por trade não garante lucro. O trading de alta frequência diminui a taxa de acerto e a razão risco/retorno. Ambos também tendem a entrar em trades long em preços mais altos que DeepSeek, indicando sinais tardios.

Conclusões principais: IA revela duas “naturezas humanas” no trading

A análise do comportamento dos modelos de IA revela novas perspectivas sobre estratégia. O contraste entre a alta lucratividade da DeepSeek e as perdas acentuadas da Gemini e GPT5 traz os maiores aprendizados.

1. Modelos rentáveis apresentam: baixa frequência, posições longas, alta razão risco/retorno e entradas oportunas.

2. Modelos com perdas apresentam: alta frequência, posições curtas, baixa razão risco/retorno e entradas tardias.

3. A rentabilidade não depende diretamente da quantidade de informação de mercado. Todos os modelos de IA neste teste operaram com os mesmos dados—bem mais padronizados do que os traders humanos—e ainda assim superaram amplamente os resultados humanos típicos.

4. O rigor do processo de decisão é crucial para disciplina no trading. O processo longo da DeepSeek reflete traders humanos que revisam cada movimento, enquanto modelos mais fracos agem por impulso.

5. Com o destaque de DeepSeek e Qwen3, muitos pensam em copiar trades desses modelos de IA. Isso não é recomendado, pois os bons resultados podem ser consequência de condições de mercado favoráveis e podem não se repetir. Mesmo assim, a disciplina operacional das IAs serve de modelo.

No final, quem vence? A PANews consultou vários modelos de IA com os dados de performance—e todos escolheram DeepSeek, por sua expectativa de lucro matemática e disciplina operacional.

De forma interessante, para o segundo lugar, quase todos os modelos se escolheram.

Declaração:

- Este artigo foi republicado de [PANews]. Os direitos autorais pertencem ao autor original [Frank]. Em caso de dúvida sobre a republicação, entre em contato com a equipe Gate Learn para rápida solução conforme os procedimentos aplicáveis.

- Aviso legal: As opiniões deste artigo são exclusivas do autor e não constituem recomendação de investimento.

- Outras versões de idioma são traduzidas pela equipe Gate Learn e não podem ser copiadas, distribuídas ou plagiadas sem referência à Gate.

Artigos Relacionados

O que são narrativas cripto? Principais narrativas para 2025 (ATUALIZADO)

Sentient: Misturando o Melhor dos Modelos de IA Aberta e Fechada

O que é AIXBT por Virtuals? Tudo o que você precisa saber sobre AIXBT

Explorando o Smart Agent Hub: Sonic SVM e seu Framework de Escalonamento HyperGrid

Visão geral das 10 principais moedas AI Meme